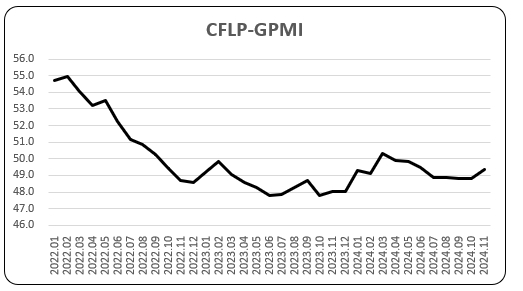

据中国物流与采购联合会发布,2024年11月份全球制造业PMI为49.3%,较上月上升0.5个百分点,创出今年下半年以来新高。分区域看,亚洲制造业PMI连续3个月小幅上升,连续2个月稳定在51%及以上;美洲制造业PMI较上月有所上升,但指数仍在50%以下;欧洲制造业PMI和非洲制造业PMI较上月均有小幅下降,且指数均在50%以下。综合指数变化,在亚洲经济保持平稳扩张和美洲经济恢复动能较上月回升的带动下,全球经济恢复态势有平稳趋升的迹象。但欧洲和非洲经济恢复动能仍有所趋弱。

当前全球经济恢复动能仍呈现出一定韧性,世界主要经济组织也普遍认为全球经济仍将温和增长,联合国贸易和发展会议最新发布的《2024贸易和发展报告》显示,2024年和2025年世界经济预计均增长2.7%。经济合作与发展组织最新一期经济展望报告预计,2024年全球经济增速为3.2%,2025年和2026年全球经济增速将稳定在3.3%。

但也要看到,全球经济面临的风险和挑战依然存在,一是全球贸易环境持续紧张,一些国家贸易政策更多展现出内向封闭趋势,贸易限制增多;二是地缘政治紧张局势,继续扰动全球能源市场和大宗商品价格,增加了经济恢复的不确定性;三是全球经济分化明显,经济恢复不平衡问题突出。因此,各国应通过加强国际合作和政策协调、推动结构性改革和科技创新,共同应对地缘政治冲突,维护全球能源和供应链安全;同时推动贸易和投资自由化便利化,降低关税和非关税壁垒,促进全球贸易复苏。

欧洲制造业保持弱势,PMI连续3个月在48%以下

2024年11月份,欧洲制造业PMI为47%,较上月下降0.7个百分点,连续3个月在48%以下。从主要国家来看,西班牙和瑞典制造业PMI均在53%以上;英国、法国和意大利制造业PMI继续在50%以下,且较上月均有不同程度下降;德国制造业PMI与上月持平,仍在43%低位。

从指数变化看,欧洲制造业PMI在48%以下区间继续下行,意味着欧洲制造业恢复力度持续偏弱,欧洲经济在短期内依旧面临多重挑战。欧盟委员会近日发布的2024年秋季经济展望报告预测,2024年欧盟国内生产总值(GDP)将增长0.9%,欧元区GDP将增长0.8%;2025年欧盟GDP将增长1.5%,欧元区GDP将增长1.3%。与今年5月欧盟发布的春季经济展望报告相比,2024年和2025年欧盟GDP的增长预期都有所下调。同时欧盟委员会26日发布的秋季财政方案显示,部分欧盟成员国存在财政支出过高或过度赤字问题。此外,欧洲央行发布的《金融稳定评估》报告也警告称,欧元区国家主权债务风险正在上升,进而威胁金融稳定。这些问题叠加地缘政治冲突的持续困扰均给欧洲经济恢复带来了不确定性,欧洲需要采取更加积极和有效的措施来应对挑战、促进经济复苏。

美洲制造业恢复力度有所回升,PMI较上月有所上升

2024年11月份,美洲制造业PMI为49%,较上月上升1.7个百分点,为近6个月高点,意味着美洲制造业恢复力度有所回升。主要国家数据显示,加拿大和哥伦比亚制造业PMI较上月有不同程度上升,且指数在52%及以上;巴西制造业PMI较上月小幅下降,但指数仍在52%以上;美国和墨西哥制造业PMI较上月有所上升,指数低于50%,但在48%以上。

ISM报告显示,11月份,美国制造业PMI为48.4%,较上月上升1.9个百分点,时隔5个月回升至48%以上水平。分项指数变化显示,新订单指数较上月明显上升,且指数达到50%以上,生产指数也有小幅上升,但指数仍在47%以下,从业人员指数较上月升幅较为明显,达到48%以上,意味着美国制造业需求有所回升,企业用工也有所恢复,但生产端恢复力度仍显偏弱。

数据变化显示,美国制造业恢复力度有所回升。美国个人消费支出也在一定程度上反映了美国经济的恢复。美国商务部数据显示,10月美国个人消费支出环比上涨0.4%。但美国的债务问题依然严峻,通胀压力依然存在。美国财政部最新数据显示,美国联邦政府债务总额达36.035万亿美元,创历史新高。10月,美国核心个人消费支出(PCE)价格指数同比上涨2.8%,为今年4月以来最高水平,高于9月的2.7%。新一届政府的增加关税预期也为美国经济恢复带来不确定性。基于对关税、移民以及财政政策动力减弱等多方面因素的考虑,摩根士丹利预计美国2025年经济增长将显著放缓至2.1%。

非洲制造业延续降势,PMI连续2个月运行在50%以下

2024年11月份,非洲制造业PMI为49.2%,较上月下降0.2个百分点,连续2个月运行在50%的荣枯线以下。从主要国家来看,南非制造业PMI为48.1%,环比下降4.5个百分点,在连续2个月运行在52%以上后明显回落,显示南非制造业恢复势头明显放缓,也是非洲制造业PMI下降的主因。埃及制造业PMI和尼日利亚制造业PMI较上月有不同程度上升,但指数均在50%以下。

数据变化显示,非洲制造业的恢复势头仍然较为疲弱,稳定复苏仍面临较大压力。当前,非洲制造业面临的主要问题包括外部需求不振、内部分化突出等,这些问题导致非洲制造业在应对全球经济波动时较为脆弱,难以形成持续的增长动力。非洲各国应持续加强区域内经济合作,推动产业链和供应链协同发展,提高非洲制造业的整体竞争力;加大基础设施投资,改善交通、通信等基础设施条件,降低生产成本,提高生产效率;加强与国际社会的合作,吸引外资和技术,提升非洲制造业技术水平和创新能力。

亚洲经济延续稳中有增恢复势头,PMI连续3个月上升

2024年11月份,亚洲制造业PMI为51.2%,较上月上升0.2个百分点,连续3个月上升,连续11个月运行在扩张区间。从主要国家来看,中国制造业PMI为50.3%,较上月上升0.2个百分点,连续2个月保持在景气区间。印度制造业PMI为56.5%,虽然环比下降1个百分点,但仍保持在较高水平。韩国制造业PMI为50.6%,较上月上升2.3个百分点,重回扩张区间。东盟国家中,泰国、新加坡、菲律宾和越南制造业PMI运行在50%以上;印度尼西亚和马来西亚制造业PMI运行在50%以下。日本制造业PMI为49%,环比下降0.2个百分点,继续处于50%以下。

综合指数变化来看,11月份,得益于中国经济稳定向好回升,印度制造业持续较快增长,韩国制造业趋稳回升,东盟整体保持稳中有增等因素的支撑,亚洲制造业保持稳中有增恢复势头,展现出较强的韧性和潜力。随着中国、印度以及东盟等国家和地区的经济增长动能继续积聚,亚洲经济有望继续保持稳定恢复态势。但需要注意的是,亚洲各国经济也存在一定的分化,此外全球经济贸易的不确定性也可能对亚洲经济产生一定负面影响。亚洲各国应进一步加强政策协调,共同应对全球经济贸易不确定性带来的挑战。

最新数据