发布时间:2021-04-06 16:28:05 科技信息部

关注中物联

关注中物联

由中国物流与采购联合会调查、发布的2021年3月份中国大宗商品指数(CBMI)为102.1%,较上月上升0.4个百分点,为2020年12月份以来的最高点。各分项指数中,销售指数止跌回升,供应指数和库存指数均自高点回落,特别值得关注的是各商品销售指数全面回升。本月CBMI显示,指数持续上升,显示近期国内大宗商品市场运行情况较上月有所好转,市场供需状况明显改善,前期受天气、假期等因素影响造成的短期波动基本平复。纵观后市,我们认为随着消费旺季的来临,国内大宗商品市场基本度过了去年冬季以来的低迷期,后期在经济回暖、基建发力等利好推动下,国内大宗商品市场将迎来稳中向好的格局。

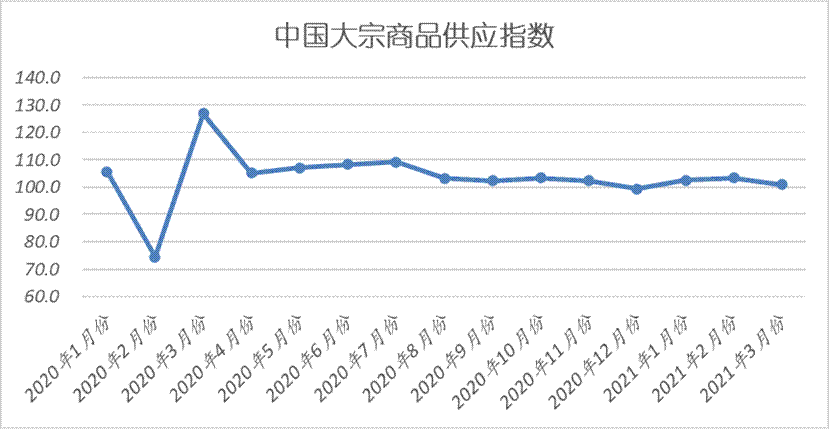

一、商品供应增速减缓

2021年3月份,大宗商品供应指数较上月回落2.4个百分点,至101.0%,显示随着各地环保限产政策从严,特别是“碳中和”正在引领部分行业第二次供给侧改革,导致部分商品生产受阻,产量减少,当前商品供应增速回落。不过,由于商品价格较为坚挺,企业生产利润尚可,生产热情仍较为高涨,所以商品供应仅是增速回落,整体供应量未见下降。从各主要商品来看,本月各商品供应量变化情况出现分化,钢铁、原煤、成品油等商品受环保限产、企业检修等因素影响,供应量开始明显减少,有色金属和化工供应量则出现增速回落,不过铁矿石和汽车供应量受到港量增加以及季节性等因素影响,有所增加。

1、限产政策从严,钢铁供应下降

2021年3月份,钢铁供应量较上月减少1.5%,时隔两个月持续增加后,本月再现下降格局,显示在“碳达峰”“碳中和”目标的要求下,环保限产政策再度从严,给钢铁生产带来一定限制。3月份钢铁行业PMI生产指数为51.3%,环比下降3.4个百分点,表明钢厂生产有所放缓。据中钢协数据统计,3月上旬和中旬粗钢产量连续下降。上旬重点统计钢铁企业粗钢日均产量为227.13万吨,环比下降2.08%;中旬粗钢日均产量为221.36万吨,环比下降1.46%。从市场情况来看,3月份国内钢厂在限产、减产等因素影响下,粗钢产量小幅下降,市场供给压力略有减轻。然而在利润驱使下,钢厂生产积极性高涨,随着检修告一段落,后期粗钢产量将很难继续下滑,同时电弧炉炼钢也将陆续释放,后期供给压力依然不小,预计4月份粗钢产量将高位运行。

2、海外发运量恢复,铁矿石供应持续增加

2021年3月份,铁矿石供应量继续增长,当月较上月增加3.3%,连续三个月呈现增长态势,当月增幅较上月扩大1.2个百分点,显示国内铁矿石供应量在澳洲、巴西等国际发运量的恢复下,市场供应持续增加。从市场情况来看,数据显示,3月22日-3月28日期间,澳大利亚巴西铁矿发运总量为2807.6万吨,环比增加513.7 万吨;澳洲方面,发货量环比增加494.5万吨至2158.4万吨;巴西方面,发货总量环比增加19.2万吨至649.2万吨。根据各矿山2月份的出口数据来看,澳洲力拓、必和必拓、FMG 发运往中国量均有所回升,分别增加110.5万吨、48.4万吨、6.8万吨,巴西淡水河谷发运量环比回落37.3万吨。目前铁矿石发运量、到港量均高于去年同期水平,预计后期进口铁矿石发运量在当前的较高位水平,环比仍将有所放量,二季度伴随发运量上升,铁矿石供应格局将进一步趋于宽松。

3、产量和进口量双双下降,国内煤炭供应量有所减少

2021年3月份,国内煤炭供应量在持续两个月上升后,出现下降格局,当月较上月减少1.1%。从市场情况来看,进入3月份冬季保供结束,主产区恢复煤管票严控,国内供应有所压缩。1月份煤价暴涨,相关部门鼓励煤矿过年期间正常生产,以鄂尔多斯为代表的主产区也放松了煤管票管控,最终导致1-2月国内原煤产量同比增长25%,连续两年符合增长率也达到10%。这导致过年期间煤矿库存不同程度积累,进而致使春节后坑口煤价大幅下跌。进入3月份之后,冬季保供结束,鄂尔多斯煤管票再度收紧,煤炭产量明显下滑。进口方面,1-2月煤炭进口量同比大幅下降,3月初进口煤价格甚至与内贸煤价格倒挂,进口煤对沿海市场供应的补充作用较弱。海关数据显示,1-2月份我国实现煤炭进口4113万吨,同比减少2693万吨,下降39.6%,其中,除炼焦煤外的广义动力煤进口量为3413万吨,同比减少1877万吨,下降35.5%。也就是说,虽然1月份国内煤价大幅上涨,当时内外贸煤价差巨大,但煤炭进口量并未显著增加。进入4月份,国内供给方面,煤管票严控可能会成为常态,在短期新增产能有限的情况下,这将在一定程度上继续压制国内煤炭产量。2月底冬季保供结束,进入3月份之后,鄂尔多斯煤管票再度恢复严控,煤矿只能按照核定产能领取煤管票,超产再度被抑制。今年新增煤矿产能不多,去年年底南方又集中关停不少小煤矿,主产区鄂尔多斯再度严控煤管票之后,国内供应明显受限。今年两会期间,习主席在看了内蒙古自治区提交的《关于开展煤炭资源领域违规违法问题专项整治情况的报告》之后表示,“当共产党的官,当人民的公仆,拿着国家资源去搞行贿受贿、去搞权钱交易,这个账总是要算的”。这意味着内蒙古的资源领域反腐败仍未终结,煤管票严控可能会成为常态,这可能会对国内煤炭供应产生持续影响。进口方面,4月份煤炭进口量可能仍然不高。一方面,春节之后国内煤价大幅下跌,贸易商市场风险加大,同时国际市场煤价跌幅较小,进口煤很快进入倒挂状态,国内贸易商对进口煤采购需求明显减少,3月份主要煤炭出口国发往中国煤炭数量整体呈回落态势,这可能导致4月份我国煤炭进口量仍然不高。综合来看,预计4月份国内煤炭市场供应量将会进一步压缩。

4、炼厂检修增多,成品油供应减少

2021年3月份,国内成品油供应指数连续两个月下滑,当月供应量较上月减少1.2%。从市场情况来看,今年1月份,云南石化1300万吨/年常减压装置检修至月底复工,金陵石化800万吨/年常减压装置检修至当月中旬。2月份,济南以及长岭石化共计1600万吨/年产能的装置自中下旬开始检修。相对于去年此刻的严重疫情迫使假期延长,原油加工量骤减,今年情况好转,原油加工量同比增加,汽油产量同比大增。3月份以来,济南以及长岭石化共计1600万吨/年产能的装置依旧处于检修状态。塔河、惠州炼厂二期、金陵石化、燕山石化、大榭石化和泰州石化共计3700万吨/年产能的装置进入检修期。受此影响,原油加工量环比减少,国内汽、柴油产量下滑,市场供应减少。进入4月份,主营以及地方炼厂将进入检修旺季,预计成品油整体产量将小幅走低,市场供应量将会进一步减少。

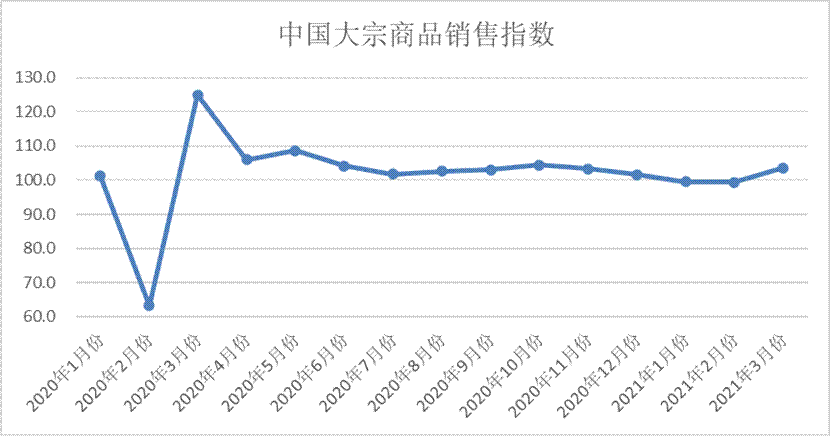

二、终端需求明显回升

2021年3月份,大宗商品销售量指数止跌反弹至103.6%,为近五个月以内的最高点,显示随着天气逐渐回升,国内基建投资力度放大,市场终端需求开始集中释放,商品成交量明显增加。各主要商品中,钢铁、煤炭、成品油和汽车销售量止跌反弹,且升幅明显,有色金属和化工销售量继续增长,且增速均有所加快,铁矿石销售量受钢厂限产影响,增速有所减缓。

1、钢材需求明显恢复

2021年3月份,钢铁需求明显恢复,当月销售量较上月增加4.7%,时隔三个月后再现增长态势,显示随着各地工程开工率上升,钢铁行业正从传统的淡季向旺季的转换,特别是从3月下旬开始,随着气温快速上升,国内终端需求逐步释放,市场成交有所改善。不过较之往年的旺季,本月成交表现并不及预期强劲。尤其终端对于高位资源较为抵触,采购积极性并不高。同时,期螺涨跌频繁,导致市场情绪波动,中间商入市积极性不高。3月份,钢铁行业PMI新订单指数为47.1%,该指数仍在50%以下的收缩区间,但环比上升3.8个百分点。从市场情况来看,据上海卓钢链了解,当前华东、华南市场需求恢复较好,北方仍在陆续恢复过程中。从监测的沪市终端线螺采购数据来看,3月份终端日均采购量环比上升1015.51%,成交恢复较快。预计4月份,随着旺季的来临,钢铁需求量仍有上升空间。

2、煤炭市场销售状况良好

2021年3月份,煤炭销售量较上月增加4.3%,显示市场需求良好。从市场情况来看,本月销售量大幅回升,一方面国内疫情控制的好,经济完全恢复,工业生产生机勃勃,另一方面,海外疫情迟迟没有得到有效控制,带动我国出口需求旺盛,最终带动用电量及发电耗煤量同比快速增长。数据显示,1-2月,规模以上工业增加值同比实际增长35.1 %,较2019年同期增长16.9%,两年平均增长8.1%。1-2月,我国货物进出口总额同比增长41.2%,其中出口增长60.6%,进口增长22.2%;较2019年同期分别增长25.4%、32.7%和17.2%,两年平均分别增长12%、15%和8%。1-2月,全社会用电量同比增长23.4%,较2019年同期增长13.8%,两年平均增长6.7%。1-2月,规模以上火电发电量同比增长18.4%,较2019年同期增长11.4%,两年平均增长5.6%。进入3月份之后,火电发电耗煤量同比继续保持偏高态势。4月份处于传统动力煤消费淡季,但目前电厂库存整体偏低,4月份电厂主动补库概率较大。电煤是动力煤消费最主要的领域,电煤消费量占动力煤消费总量的比例接近60%,目前虽然处于用电淡季,但电厂电煤日耗仍然较高,电厂电煤库存明显偏低,夏季用电高峰到来之前,电厂必须要补库。正常情况下,4月份电厂应该要开始主动补库了,不会等到5月,如果等到5月再开始补,万一高温天气提前到了,电厂会更加被动,措手不及。另外,4月6日开始,大秦线将开始淡季检修,环渤海港口调入量将受到一定影响,环渤海港口库存大概率将会明显下降,这也会在一定程度上刺激市场情绪,激发下游补库。

3、成品油需求开始回升

2021年3月份,成品油销售量止跌回升,当月较上月增加3.8%,显示随着气温回暖,工程陆续开工以及出行增加,成品油需求开始恢复。进入4月份,大型工矿企业、基建建工程等行业开工率将继续提升,柴油需求量仍将保持上行趋势,不过长江中下游地区雨季开启,持续的降雨将在一定程度上抑制柴油需求。而随着气温回暖,私家车出行增多,尤其是清明小长假“补偿性出行”,对汽油终端需求形成支撑。综合来看,预计4月份,国内成品油需求将会继续回暖,前期市场供给过剩的矛盾将会进一步缓解。

4、有色金属市场终端需求明显回暖

2021年3月份,有色金属销售量较上月增加5.5%,增速较上月加快4.8个百分点,显示随着我国实体经济稳步复苏,有色金属终端需求表现持续回暖。终端消费方面,我国汽车市场继续保持良好态势。根据中国汽车工业协会统计,2021年1-2月份,汽车产销分别完成389万辆和395.8万辆,同比分别增长88.9%和76.2%,与2019年同期相比,增长2.9%和2.7%。房地产方面,1-2月份,房屋竣工面积为13524.97万平方米,同比增加40.40%,同比增速比去年提高63.3个百分点。1-2月份。房屋累计销售面积达到17363.14平方米,同比增加104.9%。可见,房地产市场表现火爆,房屋销售面积增加,将持续带动家电需求,进而提振锌市。家电方面,1-2月份,我国电冰箱累计产量1210.7万台,高于2020年同期的667万台,也高于2019年同期的1099万台。1-2月份,我国洗衣机累计产量1313.5万台,高于2020年同期的775.7万台,亦高于2019年同期的1085万台。1-2月份,我国空调累计产量2940.4万台,高于2020年同期的1628.5万台,亦高于2019年同期的2788.5万台。数据表明,我国白色家电产业明显回暖,甚至超过了疫情没有发生的2019年。综合来看,有色金属终端需求明显回暖,而且三四月为传统开工旺季,预计需求将继续向好。

三、商品库存增速减缓

2021年3月份,大宗商品库存指数为100.6%,较上月回落3.1个百分点,显示随着供应的减缓和需求的启动,国内大宗商品市场库存增速有所减缓,商品库存压力出现缓解。不过,整体来看,国内大宗商品市场库存量已连续三个月呈现上升态势,只是各月增速有所变化,显示当前国内大宗商品市场整体供库存仍在积压,商品去库存的难度较高。各主要商品中,除钢铁和原煤库存量有所减少,其余品种均呈现增长态势。

1、供需改善,钢市库存开始下降

2021年3月份,钢铁库存量较上月减少1.1%,时隔两个月后再现下降格局,显示随着钢市供需明显改善,钢市库存量开始减少,库存压力有所减缓。据西本新干线监测库存数据显示,截至3月26日,国内主要钢材品种库存总量为2081.83万吨,较2月末下降45.01万吨,降幅2.1%,较去年同期减少357.81万吨,降幅14.67%。其中螺纹、线材、热轧、冷轧、中板库存分别为1231.08万吨、306.95万吨、282.66万吨、123.58万吨和137.56万吨。本月国内五大钢材品种库存皆出现不同程度的下降,其中螺纹钢社会库存从三月中旬起止升回降,降幅逐步放大。据数据分析,3月份,各地需求稳步恢复,成交环比回升。同时,受部分地区钢厂检修影响,国内建材产量有所下降,在供需两端良性循环下,库存拐点在中旬出现。随着下半月需求表现进一步好转,库存消化进程加快,市场信心受到一定提振。

2、到港量增加叠加钢厂减产,铁矿石持续累库

2021年3月份,铁矿石库存量较上月增加3.0%,连续两个月呈现增长态势,且月度增速持续加快,显示随着海外发货量增加,铁矿石到港量不断增长,加之环保限产政策再度从严,钢厂生产受限,国内铁矿石库存量持续累积,库存压力不断加大。截止3月26日,国内45港口进口铁矿库存较上一周环比增加45万吨至13066.1万吨,较上月同期增加3.33%。当周,疏港量环比增加24.23万吨至306.54万吨,日均疏港量连续三周上升,突破300 万吨,刷新2月中旬以来最高值。但在到港量环比上升,且港口天气较好,港口卸货率及入库量有所增加的情况下,港口库存连续四周累库,但累库幅度有所收窄。4月份,随着澳洲、巴西铁矿石发运量的持续恢复,预计铁矿石供应量将会进一步增加,但在利润驱使下,当前钢厂生产积极性高涨,随着检修告一段落,后期粗钢产量将很难继续下滑,同时电弧炉炼钢也将陆续释放,预计铁矿石需求量将会有所增加,库存量或将出现下降格局。

3、需求不及预期,车市库存回升

2021年3月份,汽车库存止跌回升,当月较上月回升1.6%。从市场情况来看,春节后股市持续震荡殃及车市,消费者购车资金被套,被迫推迟购车计划。再加上今年1、2月份超预期增长,在市场需求透支及传统淡季影响下,3月份市场表现一般。进入3月下半月,经销商进车节奏加快,库存压力增大。据中国汽车流通协会发布的最新一期“中国汽车经销商库存预警指数调查”VIA(Vehicle Inventory Alert Index)显示,2021年3月汽车经销商库存预警指数为55.5%,较上月上涨3.3个百分点,对比去年下降3.8个百分点,库存预警指数位于荣枯线之上。4月份清明假期,南方部分地区消费者受传统习俗影响不在当月购车,销量受到一定影响。部分地区将开展春季国际车展活动,经销商加大营销力度。新车频繁上市,竞争激烈使得价格不定,再加上股市低迷,消费者资金受限持币观望,4月份,国内车市或遇“倒春寒”,预计车市库存将会进一步增加。

从以上情况来看,3月份,国内大宗商品市场运行形势良好,终端需求明显回升,加之受制于环保限产等因素,市场供应压力有所缓解,商品库存增速出现减缓。纵观后市,随着传统消费旺季的来临,国内需求有望进一步回升,特别是全国各地基建项目发力,投资开工率加大,将持续带动国内大宗商品的需求,加之全球宏观经济显现持续回暖迹象,我们认为国内大宗商品市场稳中向好的趋势基本确立,不过,美元指数短期上行难改,或将在一定时期内影响大宗商品价格走势。

1、全球经济持续回暖,通胀忧虑渐起

一季度全球宏观面有所变化,从前期的市场一致预期全球经济将回暖,到3月逐渐升温的通胀忧虑,以及由此带来的货币政策转向预期,宏观氛围的微妙变化对资本市场产生了明显影响。

2月份,美国制造业PMI再次突破60,且自去年6月以来持续位于荣枯线以上,制造业PMI中枢有所抬升。3月,欧元区制造业PMI首次突破60,其中德国制造业恢复最快,PMI更是高达66.6,均创有数据以来的最高水平。

不过,随着美国1.9万亿美元的新冠纾困救助法案落地,引发市场对于通胀以及全球货币政策转向的担忧。5年期、10年期美债收益率均出现不同程度的攀升,市场对于美联储更早加息的预期升温。此外,英国的10年期盈亏平衡通胀率也升至2008年以来的最高水平,股市和债市出现跷跷板现象,全球目光聚焦于货币政策。美联储3月议息会议表示将保持近零利率和每月购债规模不变,上调今明两年GDP增速预期和三年内PCE通胀预期。点阵图显示,多数官员仍预计未来两年不会加息,鲍威尔也重申美联储强烈承诺将实现通胀和就业目标。

进入二季度,全球市场对于通胀的忧虑并未消退,但美联储的表态无疑是一颗“定心丸”。美联储对于就业和通胀目标的持续关注令二季度全球主要经济体货币政策转向的风险不大,但由于长期对于通胀的担忧情绪仍在,且欧洲疫情再次卷土重来,美国相对欧洲的经济复苏优势将进一步得到强化,美元有望在二季度不断走高,进而对大宗商品价格带来一定影响。

另一方面,全球新冠肺炎新增确诊病例自1月初开始见顶回落,此前疫情极其严重的美国单日新增确诊人数从去年12月末的最高35.6万人大幅回落至6万人左右。欧洲各主要国家的单日新增确诊人数也从1月初缓慢回落。其中,英国确诊人数回落最为明显,从峰值的单日新增12万人回落至目前的单日新增1万人左右。俄罗斯也出现明显好转。虽然意大利和德国自3月初再度出现感染人数攀升态势,但包括德国、意大利、法国等在内的多个欧洲国家再度宣布延长封锁措施。同时,疫苗接种进度也在加快。目前欧洲股市整体较为稳定,3月先行指标PMI为60以上,疫情对经济和市场情绪的利空影响并不显著。

2、国内宏观经济氛围良好助推市场回暖

“十四五”规划纲要为未来五年中国经济谋篇定策,并明确了具体施工图和时间表。近段时间,多个部委密集部署,相关负责人也频频发声,敲定科技创新、产业体系、绿色发展等各领域细化任务,咬定目标加快落实,按下“十四五”开局“奋进键”。

中国物流与采购联合会、国家统计局服务业调查中心发布的2021年3月份中国制造业采购经理指数(PMI)为51.9%,较上月上升1.3个百分点。3月份PMI指数上升,且连续13个月保持在荣枯线上,表明经济恢复势头有所加快。分项指数变化显示,产业链联动回升,表现在经济恢复动力增强,市场价格加快上升,各行业均加快增长,大中小型企业协同回升。

财政部表示,我国将继续实施积极的财政政策和稳健的货币政策。从数据来看,2月末社会融资规模存量为291.36万亿元,同比增长13.3%。2月末,广义货币M2余额为223.6万亿元,同比增长10.1%,增速分别比1月末和上年同期高0.7个和1.3个百分点。短期来看,国内流动性依然充足,大宗商品市场影响偏中性。

3、国内市场需求或将较快释放

4月份,大宗商品市场需求或将进入快速释放状态,特别是,随着新老基建投资拉动作用加大,钢铁、有色金属等需求将迎来较好增势,为大宗商品市场提供较好需求增量。房地产市场方面,2021年1-2月份,房地产开发投资同比增长38.3%;比2019年1-2月份增长15.7%,两年平均增长7.6%;1-2月份房屋新开工面积同比增长64.3%;房地产开发企业土地购置面积同比增长33.0%;土地成交价款503亿元,同比增长14.3%。目前来看,今年前2个月整体房地产市场表现良好,即便排除2020年同期疫情影响,今年房地产市场都取得了一个好的开端,对大宗商品市场来说无疑起到了不错的支撑,这种支撑作用将延续一段时间。

4、碳中和给国内大宗商品市场带来利好

我国力争于2030年前达到碳排放峰值,努力争取2060年前实现碳中和。基于供给和需求结构特征,钢铁、有色金属等行业在上述目标下为重要关注对象,主要体现在:一是碳中和将引领部分行业第二次供给侧改革;二是下游新能源行业需求如光伏、风电以及汽车等将是重要的增量需求,其对应的大宗商品需求量增速会大大提高,这是不可忽视的边际因素。

执笔人:中国物流信息中心 李大为

相关阅读

每日 推荐

- 第八届服装物流与供应链行业年会在上海召开

- 中共中国物流与采购联合会第五次代表大会在京召开

- 加拿大阿尔格玛大学商学院院长魏小军来访中物联座谈交流

- 《物流园区统计指标体系》《物流中心作业通用规范》 国家标准外文版通过专家审查

- 中国公路物流运价周指数报告(2025.7.25)

- 马增荣与中新天津生态城一行座谈交流

- 11个物流类职业教育教师教学创新团队入选第二批国家级职业教育教师教学创新团队名单

- 崔忠付在2025年第八届服装物流与供应链行业年会上的致辞

- 2025年度“暖途·货车司机、出租汽车司机职业发展与保障行动”签约项目名单

- 蔡进出席2025年度“暖途·货车司机、出租汽车司机职业发展与保障行动”暨“货车司机护航”专项行动启动仪式

- 中国物流标准大讲堂第38期预告:《数字化仓库 数据分类与接口要求》行业标准宣贯活动