发布时间:2020-08-05 09:00:00 科技信息部

关注中物联

关注中物联

由中国物流与采购联合会调查、发布的2020年7月份中国大宗商品指数(CBMI)为104.8%,较上月下跌0.4个百分点,连续两个月下跌,显示近期国内大宗商品市场运行压力持续加大,市场仍在下行探底。各分项指数中,供应指数和库存指数继续上升,销售指数则连续下降。从本月指数的变化情况来看,在多雨和高温天气的影响下,国内市场成交量继续下滑。与此同时,商品生产企业生产积极性高涨,供应端力度持续走强,市场供需进一步失衡,商品库存压力继续加大,整体走势符合我们之前的判断。进入8月份,随着政策面“六保”措施进一步跟进,需求端表现或强于7月份,市场信心有望得到提振,而钢铁等行业在环保限产力度加大后,高供给的势头也将得到遏制。因此,市场供需有望得到双向修复,8月市场可期,或将迎来回升。

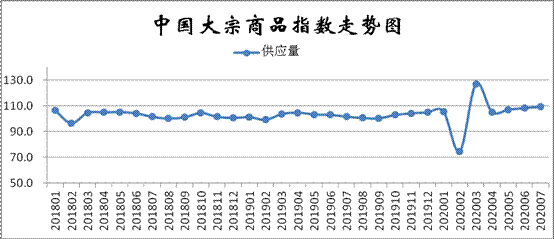

一、商品供应仍在增加

2020年7月份,大宗商品供应指数三连升至109.2%,较上月上升0.9个百分点,为近四个月以来的最高,显示本月国内大宗商品市场的整体供应量持续增加,特别是部分商品在利润较高的情况下,生产企业生产热情高涨,持续推升商品供应量。各主要商品供应量均继续增加,且大部分品种供应增速仍在加快,仅钢铁供应量增速有所减缓。

1、钢铁供应增速放缓

2020年7月份,钢铁供应量较上月增加6.4%,增速减缓3.7个百分点,显示由于市场需求偏紧,以及洪水使原材料和产成品运输受限,钢厂生产增速有所放缓,市场供应压力有所缓解。7月份钢铁行业PMI生产指数为54.5%,较上月下降3.0个百分点,结束连续4个月环比上升的势头。据中钢协统计,7月重点统计钢铁企业累计平均日产钢材环比下降1.09%,同比增长11.07%。进入8月份,北方环保限产措施力度有望加大,部分钢厂减产检修等情况增多,总体产能或将受到一定抑制。不过受利润驱使,短期内厂家生产积极性依然较高,三季度产量也不会呈现断崖式下跌,因此我们预计8月份国内钢材供给仍会维持在高位,供给端压力依然不可小觑。

2、铁矿石供应量大幅增加

2020年7月份,国内铁矿石供应量较上月大幅增加11.4%,增速加快4.0个百分点,显示随着国内矿山产能持续恢复以及外矿发运持续增加,当前国内铁矿石供应量大幅增加,市场供应压力开始加大。据国家统计局数据显示,6月份,我国铁矿石原矿产量为7831.7万吨,较6月份增长4.9%。与此同时,外矿发运6月份开始出现明显放量,6月至今澳巴发运均值为2390万吨,较1-5月均值2020万吨增幅超过18%,而且持续的高矿价也造成了全球供应的复苏,6月份我国铁矿石进口量为10168.2万吨,较上月增加1466.2万吨(增幅为16.8%),同比增加2650.3万吨;1-6月我国铁矿石进口量创历史新高,达到了5.47亿吨。

3、成品油供应持续增加

2020年7月份,成品油供应量较上月增加7.2%,增速加快1.3个百分点,连续三个月呈现增长格局,市场供应压力有所加大。国家统计局数据显示,6月份,国内汽油产量为1069.6万吨,环比增加4.9%,同比减少4.3%;当月国内柴油产量为1454.3万吨,环比增加10%,同比增加11.8%。从8月份的情况来看,锦西石化700万吨/年常减压装置持续检修,而抚顺石化、宁夏石化、金陵石化和茂名石化共计2450万吨/年一次加工装置将陆续开工,由此预计8月份国内主营炼厂原油加工量将增加,利好汽柴产量的增加,成品油供应量将会继续增长。

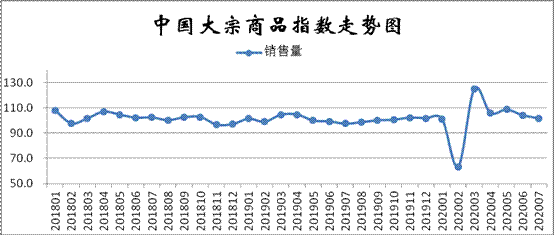

二、需求增速继续减缓

2020年7月份,大宗商品销售指数两连降至107.7%,较上月下跌2.4个百分点。各主要商品中,钢铁销售量继续下降,化工销售量也出现减少态势,铁矿石、煤炭、成品油和汽车销售量虽继续增加,但销售增速出现不同程度的下滑,有色金属销售量在家电等行业生产加快的提振下,本月出现增速加快的格局。总体来看,下半年全国各地在以习近平同志为核心的党中央领导下,统筹推进疫情防控和经济社会发展,扎实做好“六稳”工作,全面落实“六保”任务,我国经济将实现稳增长,为拉动大宗商品需求注入强劲动力,市场需求将好于上半年。

1、钢铁销售量继续下滑

2020年7月份,钢铁销售量继续下滑,当月较上月减少3.6%。7月份,钢铁行业PMI 新订单指数为47.7%,仍处于50%以下。从市场情况来看,7月份国内钢市终端需求表现一般,主要是受高温多雨季节的影响,南方地区需求下降较为明显,北方地区则由于前期项目集中开工,需求后劲释放不足,也呈现一定程度的下滑。从监测的沪市终端线螺采购数据来看,7月份终端日均采购量环比小幅回落1.88%,整体略有下降。进入8月份以后,在宏观政策的刺激下,为实现“六稳”“六保”目标,下游需求将保持一定韧性,尤其房地产及基建投资的回暖将是三季度需求的增长点,因此8月份需求表现或优于7月。

2、煤炭需求整体尚可,但增速有所放缓

2020年7月份,煤炭销售量较上月增加2.5%,但增速较上月减缓5.3个百分点。据中国煤炭运销协会调度日报数据显示,7月1日-28日,重点监测煤炭企业销量累计完成1.8亿吨,比6月减少392万吨,降幅2.1%。运销协会预计,7月份全国煤炭消费量约3.4亿吨,同比增长1.8%。从市场情况来看,当前正值炎热的夏季,受长三角地区持续阴雨气候影响,部分基建工程暂停。江浙沪等地气温不高,受用电负荷下降等因素影响,浙能电厂日耗降至10.3万吨,存煤可用天数升至41天。与江浙沪地区不同的是,靠南地区的福建、广东等省却是风景独好。近期,福建省内用电量急剧增加,电厂负荷多次突破历史记录,发电压力较大。当前南方已走出梅雨期,而且高温天气持续,后期民用电负荷进一步提高,电厂日耗有望继续增加,存煤可用天数将进一步减少。而进口煤限制政策依旧严格,年度进口煤配额趋向紧张,部分电厂配额消耗殆尽。部分电厂进口煤配额已经用尽,年初签订的长协煤较少,后期将转战国内市场,增加国内市场煤的采购数量。预计8月份,煤炭市场将转好,需求有望增加,预计煤价将迎来新的一波上涨行情。

3、成品油需求较为清淡

2020年7月份,成品油销售指数跌至近五个月以来的最低,当月销售量较上月增加0.2%,增速减缓3.3个百分点,连续两个月呈现增速下滑的态势,可见随着高温多雨天气的到来,虽汽油需求有所支撑,但对柴油需求打压明显。进入8月份,国内各地多处于高温模式,且降雨明显较7月份有所减少的情况下,在汽车用油以及车内空调用油激增的情况下,利好汽油价格上行,以及汽油市场交投的好转。但是柴油市场恐维持平淡购销,料价格承压。不过,随着沿海地区开渔,届时会带动油市需求向上提升,业者心态得以好转,终端消费增加推动出货。整体来看,预计8月份国内成品油市场需求量较7月份有所提升。

4、有色金属需求有所恢复

2020年7月份,有色金属销售量较上月增加5.4%,增速加快0.9个百分点,显示当前国内有色金属的需求正在逐步恢复。从需求端的情况来看,我国作为全球第一的有色金属消费国,其主要需求产业为电力、地产、电子、家电以及汽车等行业。在疫情得到控制后的下半年,经济复苏成为了主旋律,当前有色金属的需求正在逐步修复当中。从各行业情况来看,家电和汽车行业需求恢复更加明显,据国家统计局数据显示,6月份,国内空调、洗衣机、电冰箱和汽车产量分别为2490.3万台、655.5万台、887.4万台和231.1万辆,较上月分别大幅增长28.2%、7.8%、14.3%和7.4%。从其他行业来看,因为疫情影响,第一季度全国电源及电网建设投资完成额受到明显影响,仅有365亿元,同比下降27.4%,但是电力行业从三月初以来就积极响应国家号召推进复工工作,从上半年累计来看,投资完成额达到了1657亿元,甚至超过了去年同期的1644亿元,从数据上来看,电力行业已基本恢复到疫情前水平。房地产行业复工普遍较晚,第一季度的新增开工与竣工与去年相比均下滑近20%,有继续加大分叉的势头,从第二季度开始随着复工不断修复,房地产行业为了缓解疫情压力,加强短期内周转率,明显加快了竣工速度,再加上近期市场因为货币宽松,又一次掀起了买房热潮,6月商品房销售面积达到2.07亿平方米,短期内的购房热情也将进一步刺激施工速度加快下半年的竣工,从而带动房地产行业的有色金属消费。整体来看,后期有色金属需求有望逐步恢复到去年水平。

5、汽车销售量继续减少

2020年7月份,汽车销售量指数继续下滑,四连跌至近五个月以来的低点,本月销售量较上月虽增加2.9%,但增速减缓1.2个百分点,销售增速已连续四个月呈现减缓态势。从市场情况来看,7月份是传统淡季,部分地区补贴政策效应衰减或回收,二季度促销活动透支消费者购车需求,叠加南方地区降雨洪涝、新疆疫情反复,客流和销量回落。不过,多地车展活动开启、新车扎堆首发在一定程度给予需求一定的支撑。进入8月份,尽管天气炎热,部分地区正值雨季,出现洪涝灾害,集客量会减少,但当下国内疫情形势相对稳定,整体消费逐渐回暖。同时,在新一波新能源汽车下乡活动即将释放农村市场的消费潜力的同时,随着经济恢复,居民就业和收入预期总体稳定,消费信心和消费意愿提升,九月开学季前后家庭用车需求也将在8月有所释放。此外,下半年经销商的降价优惠促销力度不断加大、8月新车上市产品投放较多刺激消费者需求;成都、深圳、武汉等地的小型车展还将刺激区域消费需求。综合来看,预计8月份我国汽车市场销售量将较7月份有所回升。

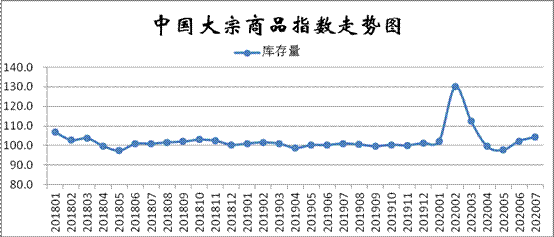

三、商品库存继续增加

2020年7月份,大宗商品库存指数两连升至104.3%,较上月上升2.0个百分点,显示商品库存继续累积,库存压力进一步加大。各主要商品库存均呈现继续增加的态势,且增速较上月均有所加大。

1、钢铁库存明显上升

2020年7月份,钢铁库存量较上月上升4.6%,增速加快3.0个百分点,连续两个月呈现上升格局,显示钢市“去库存”难度持续加大。据西本新干线监测库存数据显示,截至7月30日,国内主要钢材品种库存总量为1572.89万吨,较6月末上升127.54万吨,增幅8.82%,较去年同期增加312.65万吨,增幅24.81%。其中螺纹、线材、热轧、冷轧、中板库存分别为863.59万吨、206.24万吨、279.58万吨、115.61万吨和107.87万吨。本月国内五大钢材品种库存除冷轧略有下降外,其他品种皆有不同程度的上升,其中螺纹钢库存增幅较为明显。当前环保限产效果不及预期,钢厂产量依旧高位运行。“去库存”放缓之后,国内社会库存持续累积,本月四周,库存量环比皆有不同程度的上升。总体来看,在需求端恢复之前,近期钢铁库存高企将呈常态化。

2、铁矿石库存持续增加

2020年7月份,铁矿石库存指数两连升至104.1%,为近四个月以来的高点。从市场情况来看,从6月份开始,国内铁矿石供需矛盾开始明显缓和,一方面外矿发运明显放量,而同期开始,国内铁矿石需求增速放缓,铁水产量结束18周连增,从6月中旬开始出现高位反复。供需从6月份开始的持续边际缓解造成的结果是,港口库存的连续反弹,7月份最后一周,铁矿石港口库存1.13亿吨,环比大增277.69万吨,创年内最大周增幅,是近期连续第五周的环比上升,港口库存已经较6月中旬的低点反弹了700万吨。后期随着外矿发运继续增加,市场总量矛盾将会持续缓解,叠加当前钢厂利润环境不佳的情况,预计国内铁矿石库存量将会继续上升。

3、汽车库存量大幅增加

2020年7月份,汽车库存量较上月大幅增加8.7%,增速较上月加快4.1个百分点,显示当前车市库存压力较大。据中国汽车流通协会发布的最新一期“中国汽车经销商库存预警指数调查”VIA(Vehicle Inventory Alert Index)显示,2020年7月汽车经销商库存预警指数为62.7%,较上月上升5.9个百分点,较去年同期上升0.5个百分点,库存预警指数位于荣枯线之上。纵观后市,随着各地补贴政策回收,利好政策对汽车市场的支撑减弱,疫情和汛情也抑制了部分地区车市回暖。厂家为填平疫情缺口,全年任务目标不减,经销商进销价格倒挂,销售压力增加而盈利减少,进销不平导致库存压力持续上升,再加上二季度各类活动透支汽车市场,预计三季度将恢复原有的市场规律,预计销量难有明显回升。与此同时,当前国内汽车产量持续增加。供需错配的背景下,预计8月份,国内车市库存仍有增长空间。

从以上情况来看,7月份国内大宗商品市场淡季因素明显,供需矛盾进一步凸显,市场继续下探。从当前的情况来看,国内经济继续回升向好发展,随着雨季结束,市场成交将会得到改善。特别是基建等重大项目在专项债资金“加快”落实后,交通、新基建、棚改等开工有望继续增加,拉动大宗商品需求。由此,我们预计8月份市场有望反弹,商品价格存在上升空间。

1、国内经济回升向好发展

从国内政策看,7月30日政治局会议确定要坚持稳中求进工作总基调,为下半年国内经济定调。从目前国内疫情等情况看,服务业继续缓慢修复,要努力完成全年经济社会发展目标任务,以基建为主的固定资产投资继续承当维稳重要角色。今年国内2季度GDP同比增长3.2%,其中投资和净出口分别贡献5个百分点和0.5个百分点,消费拖累2.3个百分点。

中国物流与采购联合会、国家统计局服务业调查中心发布的2020年7月份中国制造业采购经理指数(PMI)为51.1%,较上月上升0.2个百分点,经济回升向好发展。从分项指数来看,经济恢复态势有所增强,进出口继续保持恢复势头,消费品和新动能行业较快增长。

2、资金面继续保持宽松

据央行数据,6月份人民币贷款增加1.81万亿元,同比多增1474亿元。6月份社会融资规模增量为3.43万亿元,比上年同期多8099亿元。6月末M2同比增长11.1%,增速与上月末持平,比上年同期高2.6个百分点;M1比上年增长6.5%,增速比上月末低0.3个百分点,比上年同期高2.1个百分点;M0同比增长9.5%。上半年净投放现金2270亿元。从信贷数据来看,6月份资金继续保持宽松态势,在内外部经济环境均存在较大压力的情况下,货币政策短期收紧概率较低。

7月29日下午,财政部印发《关于加快地方政府专项债券发行使用有关工作的通知》要求,对近期下达及后续拟下达的新增专项债券,力争在10月底前发行完毕。前期分三批提前下达了新增专项债券额度2.29万亿元,近期刚刚下达第4批额度1.26万亿元;新一批专项债资金投向各省重点工程建设以及棚改项目。

目前来看,国内整体经济复苏良好,尤其基建、房地产及大制造行业均保持相对稳定的开工,一方面因政策及资金的支持力度较大,另一方面也给经济带来了良好的延伸能力。当然,从长效经济发展来看,资金的推动带来的增长是全方位的,但随之而来的隐患能否消除,也是极为关键的要点。

3、后期市场需求仍有所保障

进入8月份后,预计大宗商品市场需求将趋于回升。一方面,南方洪灾造成多地大量建筑损毁,部分工厂工地停工,在雨季结束、洪灾消退后,预计大宗商品需求将在短期内加快释放。另一方面,房地产市场也对商品需求有较强支撑作用,1-6月份,房地产开发投资同比增长1.9%,1-5月份为下降0.3%,年内首次实现增长;1-6月份房屋新开工面积下降7.6%,降幅收窄5.2个百分点;房地产开发企业土地购置面积比同比下降0.9%,降幅比1-5月份收窄7.2个百分点;土地成交价款4036亿元,增长5.9%,增速回落1.2个百分点。从市场了解的情况来看,房地产整体成交复苏,带动了整体施工的回暖,这对市场整体需求起到了较为有力的支撑。综合来看,等雨季结束以后,修缮和建筑的工作需求十分迫切,基建和房地产会给大宗商品需求带来支撑。

相关阅读

每日 推荐